08 พ.ค. 2567 | 20:00 น.

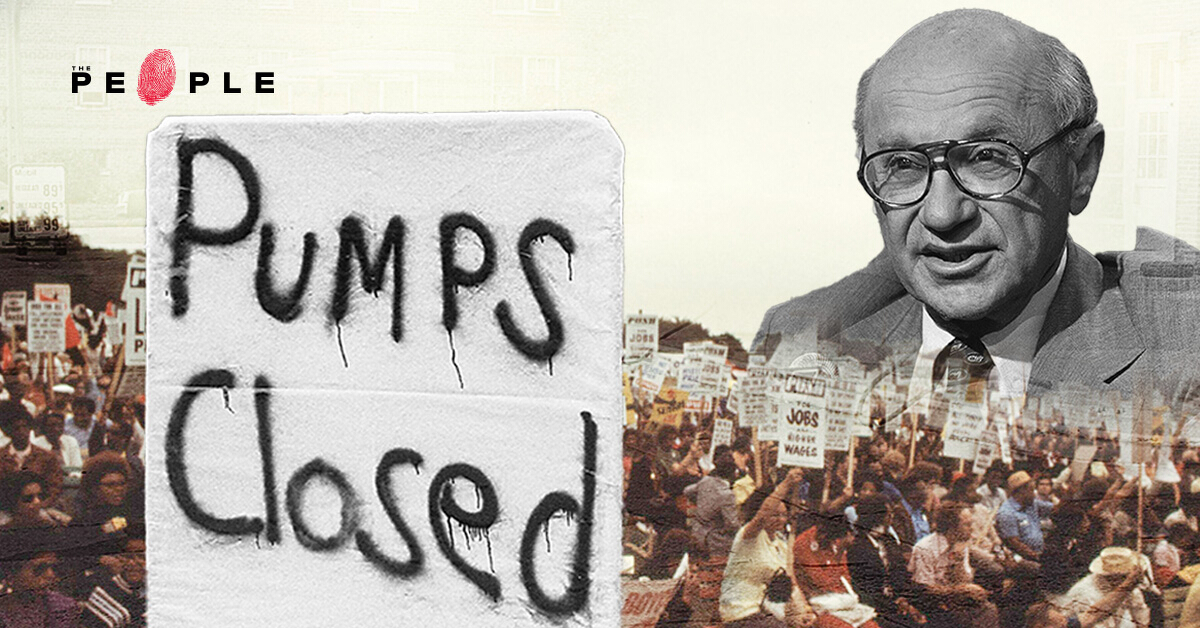

มิลตัน ฟรีดแมน : นักเศรษฐศาสตร์แห่งสำนักชิคาโกที่เสนอให้ธนาคารกลางเป็นอิสระจากรัฐ

เรื่องราวของ ‘มิลตัน ฟรีดแมน’ (Milton Friedman) ตำนานนักเศรษฐศาสตร์หัวหอกแห่งสำนักแนวคิดชิคาโก (The Chicago School) ผู้เสนอแนวคิด ‘CBI’ (Central Bank Independence) เพื่อให้ธนาคารกลางมีอิสระภาพในการตัดสินใจในนโยบายการเงิน (Monetary Policy)

KEY

POINTS

- ต้นกำเนิดและแนวคิดของ ‘มิลตัน ฟรีดแมน’ (Milton Friedman) และเศรษฐศาสตร์สำนักชิคาโก (The Chicago School) ที่เห็นตรงข้ามกับสำนักเคนส์ (The Keynesian School) ที่มองว่าการตัดสินใจของรัฐบาลในนโยบายการเงิน ‘ไร้ประสิทธิภาพ’ (Inefficient) ทางเศรษฐศาสตร์

- Should There Be an Independent Monetary Authority? (1962) งานเขียนของฟรีดแมนกับ 3 วิธีการที่อาจพาเสถียรภาพมาสู่นโยบายการเงิน ซึ่งอิสรภาพของธนาคารกลางเพื่อการตัดสินใจที่มีประสิทธิภาพและปราศจากการยุ่มย่ามจากรัฐคือหนึ่งในนั้นด้วย

- ‘The Perfect Storm’ 4 ปัจจัยของสภาวะทางเศรษฐกิจในยุคทศวรรษ 1970 ที่ทำให้ผู้คนยอมรับแนวคิดเรื่อง CBI (Central Bank Independence) และถูกนำมาใช้จนถึงทุกวันนี้

“ทำไมธนาคารกลางต้องเป็นอิสระ?”

น่าจะเป็นคำถามที่มีผู้คนอาจสงสัย โดยเฉพาะเมื่อเราได้ทราบถึงประเด็นระหว่าง #แบงก์ชาติ กับรัฐบาลที่เกิดขึ้นตลอดมานี้ หากจะตอบในฉบับรวบรัดก็คือแนวคิดดังกล่าวเรียกว่า ‘CBI’ (Central Bank Independence) ที่ถูกเสนอและนำมาใช้เพื่อลดบทบาทจากรัฐบาลในการเข้ามาแทรกแซงการตัดสินใจในนโยบายทางการเงินที่อาจทำให้เศรษฐกิจมีปัญหา

โดยแนวคิดดังกล่าวถูกเสนอขึ้นครั้งแรกจากนักเศรษฐศาสตร์นามว่า ‘มิลตัน ฟรีดแมน’ (Milton Friedman) หัวหอกแห่งแนวคิดเศรษฐศาสตร์สำนักชิคาโกที่เสนอแนวคิดขัดกับแนวคิดเดิมที่เชื่อว่ารัฐบาลคือเครื่องมือหลักและสำคัญเดียวที่ใช้เพื่อแก้ไขปัญหาเศรษฐกิจที่มีรากมาจากแนวคิดเศรษฐศาสตร์สำนักเคนส์

โดยในบทความนี้เราจะพาไปย้อนดูที่มาที่ไปของแนวคิดดังกล่าวผ่านเรื่องราวของ ‘มิลตัน ฟรีดแมน’ และเศรษฐศาสตร์สำนักชิคาโก กับข้อเสนอที่จะทำให้นโยบายการเงินและการตัดสินใจของธนาคารกลางมีประสิทธิภาพมากขึ้น รวมถึงปัจจัยที่ทำให้แนวคิดนี้สุกงอมจนถูกยอมรับไปทั่วทั้งโลก อ่านเรื่องราวทั้งหมดได้ที่บทความนี้

ต้นธารแห่งแนวคิดสำนักชิคาโก

ภายหลังจากภาวะเศรษฐกิจตกต่ำครั้งใหญ่ (The Great Depression) ในช่วงต้นทศวรรษที่ 1930 แนวคิดทางเศรษฐศาสตร์จาก ‘จอห์น เมย์นาร์ด เคนส์’ (John Maynard Keynes) หรือที่เรารู้จักกันในฐานะแนวคิดสำนักเคนส์ (The Keynesian School) ได้เปลี่ยนวิธีและกระแสการมองเศรษฐกิจไปอย่างใหญ่หลวง

ไม่เพียงแค่เคนส์ทำให้โลกเห็นว่าหากรัฐบาลลงมือแก้ไขวิกฤตด้วยการกระตุ้นผ่านนโยบายการคลังจะช่วยแก้ไขปัญหาภาวะเศรษฐกิจถดถอยได้ แต่แนวคิดของเขาก็ยังได้กลายเป็นรากฐานให้กับนักเศรษฐศาสตร์ที่ได้เสนอทฤษฎีที่มีอิทธิพลต่อโลกเศรษฐศาสตร์อีกมากมายหลายคน อาทิเช่น ‘อาเธอร์ เซซิล ปิกู’ (Arthur Cecil Pigou) ผู้เสนอแนวคิดผลกระทบภายนอก (Externalities) หรือ ‘โจน โรบินสัน’ (Joan Robinson) ผู้เสนอทฤษฎีผูกขาด (Monopsony) และอีกมากมาย

แม้ว่ารากฐานของแนวคิดจากสำนักเคนส์จะถือเป็นแนวคิดกระแสหลักที่ผู้คนต่างก็ยอมรับ (Conventional Wisdom) แต่ในปี 1946 ก็ได้เกิดข้อโต้แย้งขึ้นจากแนวคิดเศรษฐศาสตร์กระแสใหม่นามว่า ‘สำนักชิคาโก’ (Chicago School of Thought) ที่เป็นการรวมตัวของนักคิดและนักวิชาการด้านเศรษฐศาสตร์จากมหาวิทยาลัยชิคาโก (University of Chicago) ในช่วงปลายทศวรรษที่ 1940 นำโดยอาจารย์หน้าใหม่ไฟแรงนามว่า ‘มิลตัน ฟรีดแมน’ (Milton Friedman)

แนวคิดสำนักชิคาโกปฏิเสธการมองภาพเศรษฐกิจแบบเคนส์ที่มองว่าภาวะเศรษฐกิจถดถอยสามารถแก้ไขได้ผ่านโยบายการคลัง อาทิเช่นการเพิ่มใช้จ่ายของภาครัฐ แต่พวกเขามองว่าเศรษฐกิจคือสิ่งที่จะปรับตัวเองโดยธรรมชาติ และการใช้นโยบายการคลังเข้ามาแก้ไขก็มักจะนำไปสู่สถานการณ์ที่แย่ลงกว่าเดิม แต่ก็ใช่ว่าพวกเขามองว่านโยบายการคลังไม่สำคัญเลย แต่นโยบายการคลังต้องถูกนำไปใช้ควบคู่ไปกับนโยบายการเงิน อาทิเช่นการปรับอัตราดอกเบี้ยหรือการจัดการกับอุปทานของเงินในระบบ

นอกจากนั้น พวกเขาก็ยังมองอีกว่าบทบาทของรัฐบาลควรถูกจำกัด (Limited Government) ด้วยเหตุที่รัฐบาลไม่มีประสิทธิภาพ (Inefficient) ในเชิงเศรษฐศาสตร์ กล่าวคือเป้าหมายในการจัดสรรทรัพยากรเพื่อบรรลุเป้าหมายสูงสุดไม่ได้มีเพียงปัจจัยทางการเงินหรือเศรษฐกิจ แต่ยังรวมไปถึงผลประโยชน์หรือปัจจัยทางการเงินที่อาจลุกล้ำเข้ามาอยู่ในการตัดสินใจของรัฐด้วย จึงทำให้พวกเขามองว่ารัฐควรถูกจำกัดบทบาทและการดูแลในบางส่วนไป เพื่อให้การจัดสรรทรัพยากรและการจัดการต่าง ๆ บรรลุผลอย่างมีประสิทธิภาพสูงสุด

เราจะเห็นได้ว่าแกนหลักในแนวคิดของสำนักชิคาโกอยู่ตรงข้ามกับสำนักเคนส์โดยสิ้นเชิง เพราะฝ่ายหนึ่งมองว่าการแก้ปัญหาทางเศรษฐกิจมีรัฐบาลเป็นเครื่องมือหลักที่สำคัญที่สุด ในขณะที่อีกฝั่งหนึ่งมองว่ารัฐบาลนี่แหละคือปัจจัยที่ทำให้ปัญหาแย่ลงกว่าเดิม ทั้งยังไม่มีประสิทธิภาพสูงสุดในการจัดการอีกด้วย

แต่ในช่วงแรก ๆ การโต้แย้งกับแนวคิดที่ลงหลักปักฐานเป็นกระแสหลักอย่างแน่นหนาก็ถือเป็นเรื่องยาก จึงทำให้ข้อเสนอจากสำนักชิคาโกไม่ถูกยอมรับมากนักจนกระทั่งเวลาผ่านไปจนถึงในช่วงทศวรรษที่ 1970 ที่สหรัฐอเมริกาได้เผชิญกับปัญหาเศรษฐกิจครั้งใหญ่ จนทำให้ผู้คนต่างก็เห็นความสำคัญของข้อเสนอจากสำนักชิคาโกนั่นเอง

เพื่อเสถียรภาพของนโยบายการเงิน

หนึ่งในหมุดหมายสำคัญของแนวคิดทางเศรษฐศาสตร์ที่มาจากสำนักชิคาโกคือตอนที่ มิลตัน ฟรีดแมน เสนอเรื่องความเป็นอิสระของธนาคารกลาง ซึ่งอยู่ในงานเขียนของเขาในชื่อ ‘Should There Be an Independent Monetary Authority?’ ที่เผยแพร่ในปี 1962 ที่ว่าด้วยแนวทางในการหาทางแก้ไขและสร้างเสถียรภาพให้กับองค์กรผู้กำกับดูแลด้านการเงินของประเทศ ซึ่งทั้ง 3 แนวทางจากมุมมองของฟรีดแมนประกอบไปด้วย

1. ‘ระบบมาตรฐานทองคำ’ (Commodity Standard หรือ Automatic Gold Standard)

ที่จะเป็นกลไกที่ตอบโจทย์เสรีภาพทางการเงินอย่างเหมาะสมมาก ๆ เพราะปริมาณของทองที่มีอยู่จะช่วยควบคุมอุปทานของเงินในระบบโดยอัตโนมัติ ทว่าฟรีดแมนเองก็ปัดข้อเสนอนี้ทิ้งไป เพราะด้วยระบบที่ซับซ้อนและยากต่อการดำเนินการและกำกับดูแล จึงทำให้วิธีนี้ไม่น่าจะเป็นไปได้ในทางปฏิบัติ

2. ‘ความอิสระในการดำเนินนโยบาย’ หรือที่รู้จักกันในชื่อย่อว่า ‘CBI’ (Central Bank Independence)

ซึ่งอิสรภาพที่ฟรีดแมนพยายามจะหมายถึงคืออิสรภาพในการบรรลุเป้าหมายในการดูแลนโยบายการเงินให้เกิดเสถียรภาพที่สุด โดยตัดผลกระทบที่เกิดขึ้นจากการแทรกแซงการตัดสินใจจากรัฐบาลออกไป หรือเอาง่าย ๆ คือการเพิ่มพลังอำนาจไม่ให้รัฐเข้ามายุ่มย่ามการตัดสินใจได้ แต่ฟรีดแมนเองก็มองว่าเป็นหนทางที่นำไปปฏิบัติจริงได้ยาก เพราะการปล่อยให้องค์กรที่มีอำนาจในการตัดสินใจที่ส่งผลต่อประเทศสูง สามารถมีอิสรภาพจากอำนาจทางการเมือง คงไม่มีประเทศไหนยอมที่จะทำแบบนั้น ฟรีดแมนจึงคิดว่าวิธีนี้ก็คงไม่ใช่คำตอบเช่นเดียวกัน

3. ‘กฎหมายกำกับกลไกในนโยบายการเงิน’

หรือกฎหมายที่จะช่วยสร้างกลไกที่คอยควบคุมนโยบายการเงินและการตัดสินใจของธนาคารกลาง ที่จะทำให้มีการกำกับดูแลการออกนโยบายหรือทิศทางไม่ให้ไปอยู่ภายใต้การตัดสินใจตามอำเภอใจของนักการเมือง

แม้ว่าหลังจากนั้น แนวคิดในการที่ให้ธนาคารกลางเป็นอิสระจะยังไม่ถูกยอมรับ แต่งานเขียนชิ้นนี้ก็ชี้ให้เราเห็นว่าผู้ที่มองเห็นหลักการนี้เป็นคนแรก ๆ และได้นำมันมาเสนอสู่สาธารณชนก็คือ มิลตัน ฟรีดแมน

แต่แล้วเมื่อไหร่กันที่หลักการดังกล่าวถูกนำมาใช้อย่างจริง ๆ จัง ๆ และเพราะอะไรถึงเป็นเช่นนั้น?

สุกงอมจนเป็นอิสระ

แรกเริ่มเดิมที ธนาคารกลางถือเป็นองค์กรเอกชนและมีอิสรภาพในตัว ทว่าการมีอยู่ของพวกเขาขึ้นตรงอยู่กับใบอนุญาตจากรัฐบาล กล่าวคือความเป็นอิสระของธนาคารกลางนั้น ต้องคำนึงถึงผลกระทบหรือความขัดแย้งที่อาจตามมาจากรัฐด้วย โดยเฉพาะในช่วงที่เกิดสงครามหรือวิกฤตใด ๆ ธนาคารกลาง ณ ขณะนั้นก็ต้องยอมทำตามอยู่ดี

จนท้ายที่สุดธนาคารกลางส่วนใหญ่ที่เดิมทีตั้งต้นมาในฐานะองค์กรเอกชนก็ถูกกลืนกินกลายเป็นส่วนหนึ่งของรัฐโดยสมบูรณ์ ทิศทางและนโยบายการเงินก็ดำเนินไปตามทิศทางของนโยบายการคลัง และแม้ว่าจะมีข้อเสนอจากงานเขียนของฟรีดแมนออกมา แต่ผู้คนส่วนใหญ่ก็ยังไม่คิดว่ามันสามารถเป็นไปได้ จนกระทั่งในยุคทศวรรษที่ 1970 ที่สถานการณ์ต่าง ๆ ก็สุกงอมจนทำให้แนวคิด CBI ถูกยอมรับจากความเห็นของผู้คนส่วนใหญ่

และสาเหตุที่ทำให้สถานการณ์สุกงอมจนนำไปสู่การทำให้ธนาคารกลางเป็นอิสระก็ประกอบไปด้วยปัจจัย 4 ข้อ ได้แก่

1. ‘วิกฤตเงินเฟ้อครั้งใหญ่’ (The Great Inflation)

ในช่วงทศวรรษที่ 1970 สหรัฐอเมริกาได้เผชิญกับวิกฤตเงินเฟ้อครั้งยิ่งใหญ่ รวมถึงปัญหา ‘สแตกเฟลชัน’ (Stagflation) ที่ทำให้ราคาสรรพสิ่งต่างพากันยกสูงขึ้น เริ่มตั้งแต่ราคาน้ำมันลามไปจนถึงสินค้าอุปโภคและบริโภคนานาชนิด (สามารถอ่านที่มาของวิกฤต Stagflation และเหตุการณ์ครั้งนั้นได้ที่บทความ ‘Stagflation: ปรากฎการณ์ที่เศรษฐกิจที่ซบเซามาพร้อมกับเงินเฟ้อ’) เป็นเหตุให้ธนาคารกลาง (FED) ถูกวิพากษ์วิจารณ์อย่างหนักถึงความรับผิดชอบในครั้งนี้ จึงได้มีการบทบวนนโยบายและบทบาทหน้าที่อย่างจริงจังขึ้น

2. ‘การเกิดขึ้นของธนาคารกลางในหลาบ ๆ ประเทศ’ (Newly Established Central Bank)

ในช่วงเวลาเดียวกันนั้นเอง ในหลาย ๆ ประเทศ ไม่ว่าจะเป็นประเทศที่พัฒนาแล้ว ประเทศอิสระใหม่ หรือประเทศที่อยู่ในช่วงการเปลี่ยนผ่าน ก็ได้เริ่มมีการก่อตั้งธนาคารกลางขึ้น เหตุนี้จึงกลายเป็นอีกหนึ่งพลังที่ช่วยให้มีการทบทวนนิยามและบทบาทหน้าที่ของธนาคารกลางอย่างจริงจังขึ้น

3. ‘การปฏิวัติผ่านแนวคิดความคาดหวังอย่างมีเหตุผล’ (The Rational Expectation Revolution)

อีกหนึ่งพลังที่ทำให้บทบาทหน้าที่ของธนาคารกลางถูกทบทวนก็คือการปฏิวัติแนวคิดทางเศรษฐศาสตร์มหภาคที่มาพร้อมกับทฤษฎี ‘ความคาดหวังอย่างมีเหตุผล’ (Rational Expectations) ที่ได้อีกหนึ่งนักเศรษฐศาสตร์จากสำนักชิคาโกอย่าง ‘โรเบิร์ต ลูคัส’ (Robert Lucas) ที่นำทฤษฎีนี้มาปัดฝุ่นและนำเสนอใหม่อีกครั้ง เพื่อบอกว่าประชาชนประเมินการตัดสินใจของตัวเองผ่านสิ่งที่เคยเกิดขึ้นในอดีต หมายความว่านโยบายการคลังที่รัฐบาลเคยมองว่าอาจใช้จัดการปัญหาเศรษฐกิจได้ อาจได้ผลเพียงระยะสั้น (Short Run) เท่านั้น แต่ในระยะยาว (Long Run) ไม่เพียงแค่สภาวะทางเศรษฐกิจจะกลับไปที่เดิมแล้ว (ก่อนแก้) แต่ยังทำให้ระดับของเงินเฟ้อเพิ่มสูงขึ้นอีกด้วย (อ่านเพิ่มเติมได้ที่ ‘โรเบิร์ต ลูคัส จูเนียร์ : นักเศรษฐศาสตร์รางวัลโนเบล ผู้นำเสนอว่า ‘ประชาชน’ สามารถรู้ทันรัฐ ผ่านแนวคิด Rational Expectations’) นี่จึงเป็นสาเหตุให้บทบาทของนโยบายการเงินมีความสำคัญมากขึ้น

4. จากข้อมูลทางสถิติ

และการศึกษาก็ชี้ให้เห็นว่าประเทศที่ให้อิสระกับธนาคารกลางจะมีแนวโน้มที่ระดับเงินเฟ้อจะต่ำกว่าประเทศที่ธนาคารกลางไม่เป็นอิสระ

ทั้ง 4 ปัจจัยที่ว่ามานั้นจึงหลอมรวมกันและทำให้แนวคิดเรื่อง CBI หรือการมอบอิสระให้กับธนาคารสุกงอมและถูกยอมรับและนำมาใช้มากขึ้นในหลากหลายประเทศทั่วโลกมาจนถึงปัจจุบัน ซึ่งการที่ประเทศมอบอิสระกับธนาคารกลางในการตัดสินใจในด้านนโยบายการเงินต่าง ๆ โดนไม่ถูกครอบงำโดยรัฐก็ทำให้การตัดสินใจต่าง ๆ มีประสิทธิภาพและคำนึงถึงเป้าหมายในเชิงเศรษฐศาสตร์และการเงินมากขึ้นนั่นเอง

เหตุผลทั้งหมดที่กล่าวมาจึงเป็นหลักฐานที่จะช่วยสนับสนุนว่าทำไมธนาคารกลางถึงต้องเป็นอิสระจากรัฐบาล แต่ถึงกระนั้น แม้จะเป็นอิสระต่อการตัดสินใจของรัฐบาล แต่ธนาคารก็ไม่ได้เป็นอิสระต่อเป้าหมายของประเทศและพี่น้องประชาชนที่จะต้องมอบเสถียรภาพทางเศรษฐกิจให้กับประเทศ

ภาพ : Getty Images

อ้างอิง :

Brue, Stanley L., and Grant, Randy R., “The Evolution of Economic Thought, 7th Edition” (2007).

Bordo, Michael. “A Brief History of Central Banks”. Federal Reserve Bank of Cleveland. (2007)

Dellas, Harris & Tavlas, George, “Milton Friedman and the Case for Flexible Exchange Rates and Monetary Rules”, Cato Institute. (2018)

Wachtel, Paul & Blejer, Mario, “A Fresh Look at Central Bank Independence”, Cato Institute. (2020)